承兑汇票和商业汇票的区别有哪些?

1、 承兑主体不同:银行承兑汇票由银行承兑,商业承兑汇票由银行以外的付款人承兑。

2、 信用等级不同:商业承兑汇票和银行承兑汇票的承兑人不同,决定了商业承兑汇票是商业信用,银行承兑汇票是银行信用。现实交易中,接收票据的一方更偏向选择银行承兑汇票。

3、 风险不同:商业承兑汇票当承兑人无款支付时,会发生支付风险,风险高;银行承兑汇票无支付风险,且可向银行贴现提前获取资金。

4、 流通性不同:商业汇票信用等级及流通性上低于银行承兑汇票。

5、汇票到期时处理方式不同:银行承兑汇票到期时,如果购货企业不能足额支付票款,承兑银行按承兑协议,按逾期借款处理,并计收罚息。银行会付款给持票人,可以按期收回货款。商业承兑汇票到期时,账户没有足够的钱。银行不负责付款,由购销双方自行处理。

电子商业汇票能贴现吗?

可以。

《电子商业汇票业务管理办法》对其有相应的规定:

第四十四条 电子商业汇票当事人在办理回购式贴现、回购式转贴现和回购式再贴现业务时,应明确赎回开放日、赎回截止日。

赎回截止日是指办理回购式贴现赎回、回购式转贴现赎回和回购式再贴现赎回业务的截止日期,该日期应早于票据到期日。 自赎回开放日起至赎回截止日止,为赎回开放期。

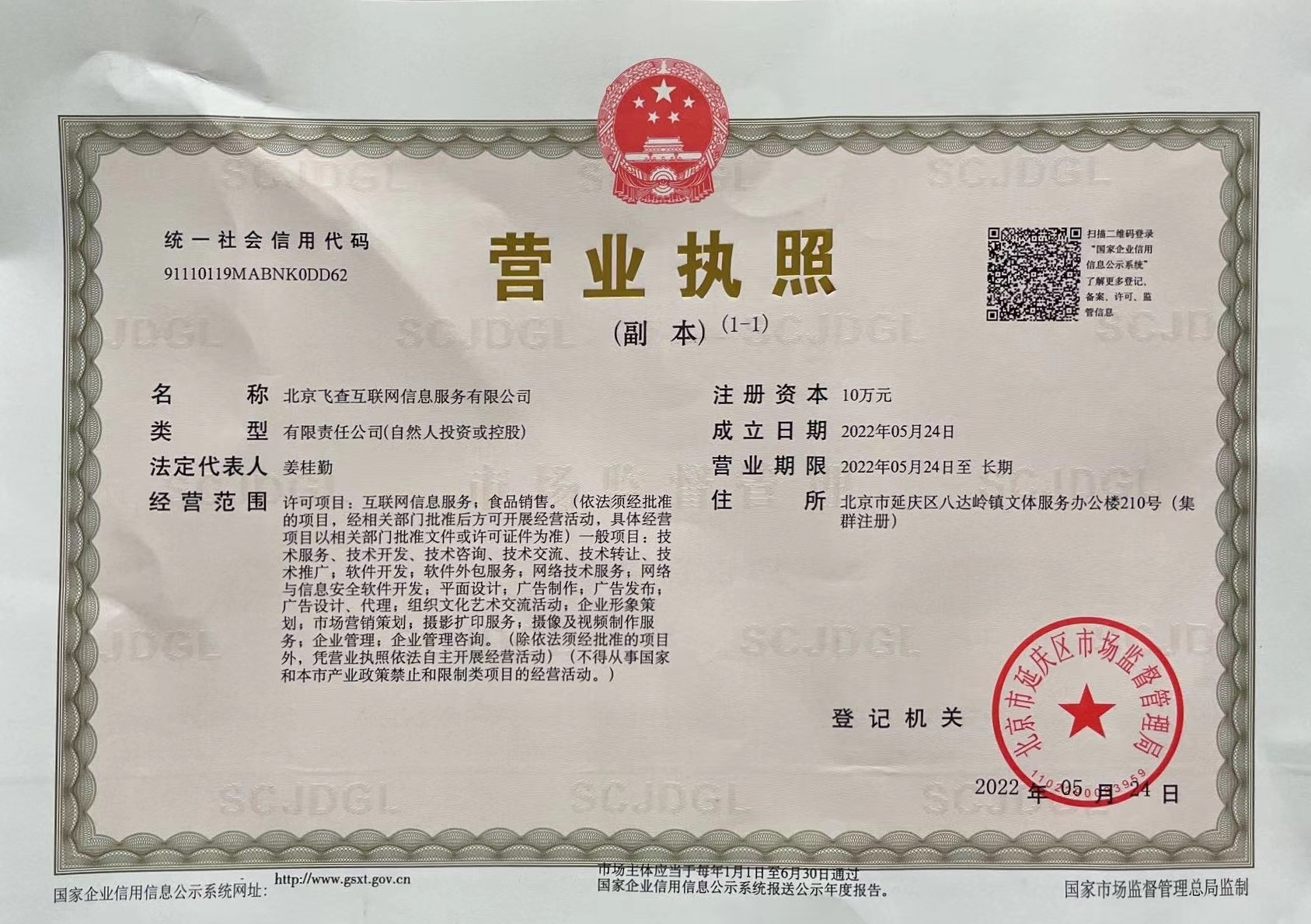

营业执照公示信息

营业执照公示信息